Le Mini Guide pour comprendre et tout savoir sur la TVA entreprise

On vous

On vousrappelle

Filtrer

Rubriques

Le blog SBA Compta est un espace d'échange sur l'entrepreneuriat dédié à tous les chefs d'entreprise, professionnels libéraux, dirigeants d'association, porteurs de projet…

Les experts-comptables SBA Compta et leurs partenaires – conseils spécialisés en RH, intelligence économique, communication, etc. – décryptent l'actualité économique, fiscale et sociale utile à votre métier. Ils partagent leur vision des innovations sur votre marché et vous livrent leurs conseils d'experts.

Expert-comptable

Chez SBA Compta, spécialiste de la compta en ligne, nous pensons que les entrepreneurs ont tout à gagner à se simplifier la vie. C’est pourquoi nous guidons les dirigeants d’entreprise à travers les mailles de la législation française, afin qu’ils puissent se concentrer sur leur cœur de métier.

- Comment fonctionne la TVA entreprise ?

- Quelles sont vos obligations en matière de déclarations ?

- Quelles sont les formalités dont vous devez vous acquitter ?

Rassurez-vous, SBA Compta s’occupe de tout ! Nos équipes ont synthétisé pour vous tout ce qu’il faut savoir sur la TVA entreprise en 9 questions essentielles.

1. La TVA, qu’est-ce que c’est ?

La TVA, taxe sur la valeur ajoutée, est un impôt général sur la consommation. Elle est payée uniquement par le consommateur final et s’applique à l’ensemble des biens et services.

Il y a 2 sortes de TVA entreprise:

- La TVA collectée (TVA collectée sur les ventes de biens et services)

- La TVA déductible (TVA payée sur les dépenses, que l’on peut déduire du montant à payer à l’Etat)

Le montant à payer par l’entreprise est calculé comme suit :

TVA due = TVA collectée – TVA déductible

2. La TVA, comment ça fonctionne?

Cet impôt respecte un principe non cumulatif.

Toutes les entreprises y sont assujetties (sauf rares exceptions), et doivent collecter la TVA auprès de leurs clients, déduire le montant de la TVA payées sur leurs dépenses, puis soit :

- elles versent la différence à l’Etat chaque mois ou chaque trimestre, si leur TVA collectée est supérieure à leur TVA déductible ;

- elles bénéficient d’un crédit d’impôt de TVA, si au contraire c’est leur TVA déductible qui est supérieur à leur TVA collectée.

Les entreprises jouent donc un rôle de collecteur d’impôt pour le compte de l’Etat : elles facturent la TVA à leurs clients, et la reversent ensuite au service des impôts, déduction faite de la TVA payée sur les achats réalisés auprès de leurs fournisseurs.

La TVA entreprise est généralement un impôt neutre car elle n’a pas d’incidence sur le résultat de l’entreprise. En revanche elle influence le niveau de trésorerie, et donc sur la gestion de celle-ci.

3. Comment s’applique la TVA en cas d’import-export?

3.1. Hors Union Européenne : importations et exportations

Le principe général : les exportations hors U.E. sont exonérées de TVA, alors que les importations hors U.E. y sont soumises.

Les entreprises françaises assujetties à la TVA bénéficient d’une exonération de TVA lorsqu’elles exportent des marchandises en dehors de l’Union Européenne. Notez que les Départements et Territoires d’Outre-Mer sont également concernés par cette mesure.

Les entreprises concernées doivent au préalable faire une demande d’ identifiant auprès des autorités douanières (via le formulaire cerfa 13930*01).

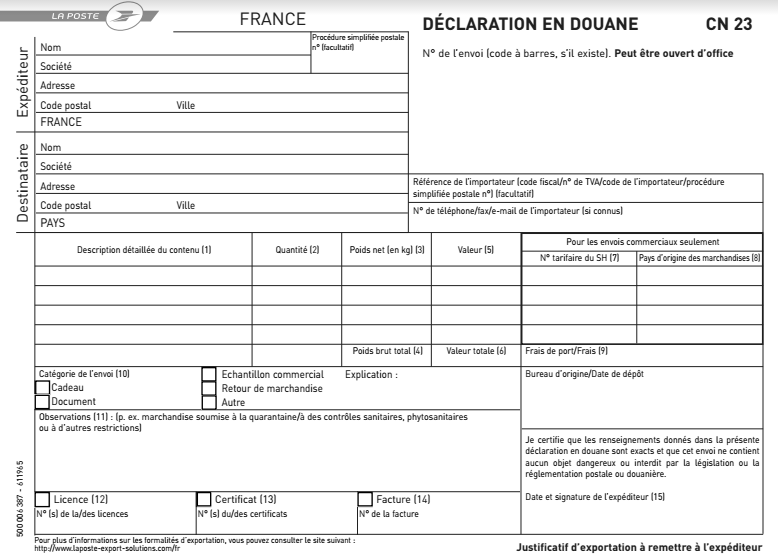

Par ailleurs, elles doivent réaliser une déclaration auprès des douanes pour chaque envoi, la déclaration CN23.

En réalité, les entreprises exportatrices bénéficient d’un avantage important, puisqu’elles peuvent déduire la TVA de leurs achats en France ou Union Européenne, tout en procédant à des exportations exonérées de TVA.

Dans le cas des importations, les entreprises doivent payer la TVA au moment du dédouanement des marchandises. Le taux de TVA entreprise à appliquer dépend alors du type de produits importés:

- Le taux normal de droit commun fixé à 20%, qui est la règle générale.

- Un taux réduit fixé à 10% ou bien à 5,5%,

- Un taux particulier qui peut atteindre 2,1%.

Comment effectuer le paiement de la TVA entreprise lors du dédouanement?

Prendre la responsabilité de régler soi-même les étapes de dédouanement s’avère une mission assez pénible.

Il est préférable d’engager un intermédiaire qui se charge de faciliter les démarches : le transporteur peut prendre en charge l’exécution de la procédure de dédouanement.

3.2. A l’intérieur de l’Union Européenne : acquisitions et livraisons

Pour toutes les opérations qui se déroulent au sein de l’Union Européenne, on parle de TVA intracommunautaire, d’acquisitions et de livraisons.

Alors, la TVA intracommunautaire, ça veut dire quoi?

Afin d’éviter les accumulations de taxes, le système de TVA est harmonisé au niveau de l’Union Européenne. Les livraisons et acquisitions de biens et services intracommunautaires sont soumises à 2 principes simples :

A. Les acquisitions (achats) de biens en provenance d’un autre Etat membre sont imposables dans l’Etat membre d’arrivée (au taux et conditions du pays d’arrivée).

Exemple : si vous achetez des marchandises auprès d’un fournisseur italien assujetti, et que vous vous faites livrer ces marchandises en France:

- La facture de votre fournisseur ne mentionne pas de TVA.

- En principe : vous devez vous acquitter de la TVA en France.

- Cette TVA entreprise est déductible si les mentions obligatoires se trouvent bien sur les factures.

B. Les livraisons (ventes) de biens à des sociétés assujetties dans un autre Etat membre sont exonérées de TVA dans l’Etat membre de départ (à condition de bien respecter les mentions obligatoires sur vos factures).

Exemple : si vous vendez des biens à un client en Allemagne, vous bénéficiez d’une exonération de TVA en France.

Pour pouvoir appliquer ces principes lors de vos échanges intracommunautaires, vous devez remplir certaines conditions :

- Faire une demande pour l’obtention d’un numéro de TVA intracommunautaire, (le Numéro d’Identification Fiscale) auprès de la Direction Générale des Impôts.

- Remplir une DEB (Déclaration d’Echange de Biens) : c’est une déclaration mensuelle qui doit être produite dans les 10 jours qui suivent le mois au cours duquel la TVA entreprise est exigible.Attention, cette déclaration doit être correctement remplie sous peine d’amendes et pénalités.

Dans le cas d’échanges intracommunautaires, certaines mentions sont obligatoires sur les factures.

Bon à savoir : lors d’une acquisition, il est important de bien vérifier l’authenticité du numéro de TVA intracommunautaire de votre partenaire commercial.

Si le numéro est erroné, vous serez dans l’obligation de payer au fisc la TVA sur la transaction concernée.

Procédez gratuitement à votre vérification via le site mis en place par la Commission Européenne (http://ec.europa.eu/taxation_customs/vies/vieshome.do?selectedLanguage=fr).

Pour plus de détails sur la tva intracommunautaire, consultez notre article : TVA intracommunautaire Top 8 questions fréquentes.

4. La TVA entreprise, comment ça se déclare?

Etablir sa déclaration de TVA entreprise n’est pas une tâche évidente pour les entrepreneurs. Vous devez bien vous informer sur les différents régimes applicables.

La déclaration TVA se présente sous forme d’un formulaire à remplir. Quels sont les opérations à considérer pour remplir cette déclaration ? Parmi ces opérations, lesquelles doivent être déclarées ?

Nous vous invitons à suivre les étapes suivantes afin de réussir votre mission de déclaration de la TVA.

Pour vous inscrire à la TVA, l’entreprise (assujettie) doit présenter une déclaration initiale qui relève du régime fiscal de soumission et des taux TVA imposés.

Tout d’abord, il vous faut déterminer à quel régime d’imposition vous êtes soumis : régime simplifié, réel normal, mini-réel ou franchise de base (dans ce dernier cas vous n’avez pas de déclaration à faire).

SBA Compta fait toutes vos déclarations de TVA pour vous !

Votre expert comptable en-ligne SBA Compta réalise toute votre compta-gestion en ligne :

- Votre compta, bilan, liasses fiscales, déclarations TVA entreprise

- Vos contrats de travail, bulletins de paie, déclarations sociales

- Zéro paperasse, zéro saisie, zéro affectation !

- 100% DIGITAL – web ou appli mobile

En bref : vous développez votre chiffre d’affaires, on s’occupe du reste

Entreprendre devient facile !

4.1. Le cas de la déclaration CA12

Commençons par le régime simplifié, qui nécessite une déclaration annuelle de TVA sur un formulaire CA12.

Il doit être envoyé au fisc au plus tard le 3 mai pour les entreprises qui clôturent au 31 décembre 2016. Pour les entreprises dont l’exercice est décalé, elles doivent l’envoyer dans les trois mois qui suivent la clôture.

Votre déclaration doit reprendre l’ensemble de vos ventes et achats de l’exercice clôturé, c’est-à-dire toute la TVA entreprise que vous avez facturée à vos clients, et celle que vous avez payée au moment de vos différents achats.

Vous reprenez aussi les 2 acomptes versés au cours de l’année précédente, dans le cadre 0018 de la page 3 (à moins que le montant annuel que vous ayez à payer soit inférieur à 1000€, car aucun acompte n’est exigé dans ce cas).

Dans le cadre III, ligne 28, vous devez mettre votre montant de TVA nette qui correspond à ce que vous devez payer au Trésor Public, sauf si bien sûr, vous êtes en situation de crédit de TVA (TVA déductible supérieure à la TVA collectée).

En fonction des acomptes qui ont été versés, vous avez un solde restant à payer, ou au contraire un crédit de TVA qui pourra être reporté à l’année suivante ou faire l’objet d’une demande de remboursement.

La dernière étape consiste à envoyer votre déclaration et votre règlement à votre centre des impôts.

4.2. Mode d’emploi de la déclaration CA3

Concernant le régime réel normal et le mini-réel, une simple déclaration de TVA mensuelle (ou trimestrielle, si le montant total annuel à déclarer est inférieur à 4000 €) sur un formulaire CA3, accompagnée d’un règlement immédiat fera l’affaire.

Quelles sont les informations qui doivent figurer sur ce formulaire?

Sur la première page, il vous suffit d’indiquer les coordonnées de votre société et les informations générales, comme votre adresse, ou votre numéro SIRET, votre numéro TVA.

Dans la page suivante, dans le cadre “Montant des opérations réalisées”, vous allez indiquer l’ensemble de vos ventes et achats (imposables ou non) par catégories, en hors taxes, du mois précédent.

Dans le cadre “Décompte de la TVA à payer”, vous reprenez les ventes et prestations de services (HT) et vous les indiquez la TVA collectée en fonction du taux applicable. Puis vous inscrivez les montants de TVA payées sur vos achats (TVA déductible).

Pour finir, dans le dernier cadre “taxes à payer”, vous indiquez le montant dû au fisc, dans la mesure où votre TVA collectée est supérieure à votre TVA déductible.

Dans le cas contraire, vous obtenez un crédit de TVA qui pourra être reporté à l’année suivante ou faire l’objet d’une demande de remboursement.

La dernière étape consiste en l’envoi de votre déclaration à votre centre des impôts.

Que vous ayez choisi le régime simplifié ou normal, votre cabinet d’expertise-comptabilite SBA Compta prend en charge le calcul de votre TVA et la réalisation de votre déclaration TVA, en plus de l’accompagnement et des conseils de votre Business Coach !

4.3. Que faire en cas d’une erreur sur votre déclaration TVA ?

Parce que les erreurs sont assez fréquentes dans les déclarations TVA entreprise, les entreprises disposent d’un certain délai pour corriger les erreurs.

Si l’administration fiscale a remboursé la TVA sur la base de cette erreur, l’entreprise devra déposer une déclaration rectificative.

Dans le cas contraire, les corrections sont possibles sur la déclaration suivante jusqu’à la somme de 4000 € ; pour un exercice comptable antérieur, et au-delà de 4000 €, il vous faudra une déclaration rectificative.

5. Quels sont les taux de TVA applicables?

Le taux applicable est proportionnel au prix Hors Taxe du bien ou service, et varie en fonction du type d’opération.

En France on trouve 4 taux différents :

- 20%, le taux le plus courant appliqué sur la plupart des ventes.

- 10%, le taux intermédiaire qui s’applique à certains secteurs spécifique, tels que la restauration.

- 5%, le taux réduit qui concerne les produits alimentaires de base, fournitures de gaz et électricité, livres…

- 2.1%, le taux super réduit, qui concerne les médicaments, le spectacle vivant ou encore la presse.

6. Quelles entreprises sont exonérées?

Dans le cadre de leur facturation, les entreprises collectent la TVA pour le compte du Trésor Public. Elles déduisent la TVA qui leur est facturée, et la différence est la TVA effective déclarée et versée aux impôts.

Cependant il existe des entreprises non assujetties à la TVA, qui bénéficient de ce qu’on appelle une “franchise en base de TVA”. Cela concerne toute entreprise dont le chiffre d’affaires annuel hors taxe ne dépasse pas :

- 82 200 € pour les activités de commerce et d’hébergement.

- 42 900 € pour les artistes-interprètes, certains droits d’auteurs et certaines activités réglementées d’avocats.

- 33 100 € pour les activités de services et professions libérales.

Quelles sont les conséquences d’une exonération de TVA?

Être exonéré de TVA signifie que l’entreprise ne paye pas tout ou partie de la Taxe sur la Valeur Ajoutée. Elle ne doit donc pas faire apparaître la TVA sur ses factures, et n’a pas besoin de remplir de déclarations mensuelles spécifiques.

L’inconvénient majeur d’une activité exonérée de TVA réside dans le fait que l’entreprise est exclue du droit à récupérer la TVA qu’elle a elle-même supporté lors de l’achat de biens ou de prestations de services (sauf rares exceptions).

Domaine d’application de l’exonération :

Les entreprises dont les activités sont citées ci-dessous sont exonérées de la TVA.

On distingue trois types d’opérations exonérées de la TVA :

6.1. Les opérations non assujetties par nature, par exemple:

- Professions médicales & paramédicales, établissements de santé, transports sanitaires,

- Activités d’enseignement,

- Opérations réalisées par des organismes d’intérêt général tel que les œuvres sans but lucratif à caractère social ou philanthropique,

- Opérations d’assurance, certaines opérations bancaires et financières,

- Locations d’immeubles nus et locations de locaux meublés à usage d’habitation.

6.2. Les opérations normalement imposables mais exclues par le législateur:

Cette deuxième catégorie regroupe principalement les opérations d’exportation et les livraisons intracommunautaires, afin de favoriser la compétitivité des produits vendus à l’étranger.

6.3. Les biens d’occasion, œuvres d’art, objets de collection et d’antiquité

Sous certaines conditions, ces catégories sont également exonérées.

D’autres activités sont concernées, par exemple les jeux, paris ou encore les réunions sportives.

Par ailleurs, bien que exonérées, certaines opérations ouvrent droit à déduction, comme les transports internationaux de marchandises. Il ne peut y avoir exonération que si un texte le prévoit expressément. Ainsi, l’imposition est la règle et l’exonération l’exception.

Parfois, certaines opérations entrant dans le champ de l’exonération peuvent être imposées de droit ou sur option. Il s’agit en quelque sorte d’une exception au sein de l’exception.

7. Quels régimes pour les entreprises assujetties?

Il existe plusieurs types de régimes de TVA entreprise, il vous est donc conseillé de vérifier que vous êtes en train d’appliquer la bonne TVA selon le secteur de votre entreprise et votre chiffre d’affaires.

De plus, pour toutes les entreprises assujetties, la périodicité des déclarations change en fonction du CA réalisé par l’entreprise. Explications:

7.1. Le régime réel simplifié :

Le CA de l’entreprise doit être compris entre 32 900 € et 236 000 € pour les prestations de service et les professions libérales ; entre 82 200 € et 783 000 € pour les activités de commerce et d’hébergement.

Par ailleurs, le montant annuel de la TVA exigible au cours de l’année précédente ne doit pas dépasser 15.000 €.

Les entreprises concernées par ce régime doivent payer 2 acomptes par an (calculés à partir de l’exercice précédent) et faire une seule déclaration de TVA par an (sauf si le montant à payer est inférieur à 1000 € annuel, aucun acompte n’est exigé dans ce cas).

Ces acomptes correspondent au versement de 55% du montant annuel global de l’exercice précédent en juillet, puis 40 % en décembre.

La déclaration annuelle se fait avec le formulaire CA12.

7.2. Le régime réel normal :

Les entreprises qui doivent appliquer ce régime ont un CA supérieur à 783 000 Euros pour les activités de vente et de fourniture de logement, et supérieur à 236 000 Euros pour les activités de prestations de services.

Elles doivent fournir chaque mois au fisc une déclaration (le formulaire CA3) et procéder au versement de la TVA due sur le mois précédent.

Dans le cas où le montant annuel total est inférieur à 4000 €, les entreprises soumises au régime réel normal peuvent opter pour une déclaration trimestrielle.

7.3. Le régime mini-réel :

Certaines entreprises peuvent faire la demande d’un régime mini-réel: cela leur permet d’être assujetties au régime normal de TVA (déclaration mensuelle), tout en bénéficiant d’un régime simplifié d’impôt sur les bénéfices et d’une tenue de comptes allégée (ex.: comptabilité de trésorerie, évaluations de stocks simplifiées).

Comme pour le régime réel normal, les entreprises doivent fournir chaque mois au fisc une déclaration (le formulaire CA3) et procéder au versement de la TVA due sur le mois précédent.

Dans le cas où le montant annuel total est inférieur à 4000 €, les entreprises soumises au régime réel normal peuvent opter pour une déclaration trimestrielle.

8. Récupération de TVA, dans quels cas?

La récupération des sommes de TVA payées est un véritable bon plan qui peut résoudre certains problèmes de trésorerie, surtout pour les petites entreprises en phase de création.

Bien sûr, cela ne concerne que les entreprises assujetties et les opérations soumises à la TVA.

Comment bénéficier d’une récupération de TVA?

- Tout d’abord, la TVA entreprise ne peut être déductible qu’à partir du moment où elle apparaît sur des documents justificatifs (factures, documents de douanes, etc).

Pour que l’entreprise puisse valider son droit à la déduction, le justificatif doit fournir des informations complètes, claires et précises.

Bien entendu, elles doivent faire apparaître le montant de la TVA de manière parfaitement lisible et distincte. - L’objet de l’opération concerné doit être nécessaire à l’exploitation de l’entreprise.

- Autre condition déterminante, la dépense doit être exigible chez le fournisseur: autrement dit, les produits achetés auprès des fournisseurs doivent être livrés. S’il s’agit d’une prestation de service, la facture du fournisseur doit être réglée.

- Il est aussi important de mentionner que la dépense ne doit pas faire l’objet d’une mesure d’interdiction de récupération de la TVA, à savoir:

- Certaines dépenses au profit des dirigeants de l’entreprise: frais de logement, déplacements…

- Les dépenses de carburant: essence ou véhicule de tourisme.

- Les dépenses pour acheter des véhicules particuliers.

Quelles sont les démarches pour récupérer la TVA?

Lorsqu’on déclare sa TVA, et que le montant déductible est plus important que le montant collecté, on est en situation de crédit de TVA. C’est en principe l’Etat qui doit vous rembourser le montant.

Vous pouvez choisir entre une imputation, c’est-à-dire un report de ce crédit sur la période suivante, ou bien un remboursement.

L’exercice du droit à la déduction de l’entreprise ne peut être fait que lors de présentation de la déclaration de TVA.

La périodicité de cette démarche dépend donc du régime de TVA appliqué à l’entreprise. Pour récupérer effectivement de la TVA,

- En cas de déclaration annuelle : le montant concerné doit être supérieur à 150€. Il faut remplir le formulaire 3519 (régime normal).

- En cas de déclaration mensuelle : le montant concerné doit être supérieur à 760 €. il faut remplir le formulaire 3519 (régime normal) ou directement sur votre formulaire CA3 (régime simplifié).

La récupération de la TVA correspond à une opération complexe qui nécessite des démarches bien spécifiques. Elle requiert des compétences poussées en matière de comptabilité, mais aussi une connaissance précise de la législation en vigueur.

Un expert comptable est indispensable pour fournir l’accompagnement et les conseils essentiels à l’exercice du droit à la déduction.

9. TVA, quelles sont les mentions obligatoires sur vos factures?

Pour toutes vos ventes effectuées sur le territoire français, un certain nombre de mentions sont obligatoires sur vos factures.

- le numéro de votre facture et de sa date d’émission,

- vos noms et adresses, ainsi que ceux de votre client,

- le montant hors taxe à payer par votre client, et toute réduction éventuelle,

- la quantité et la dénomination des biens ou services, leur prix unitaire, leur date de livraison,

- votre numéro de TVA, du taux de TVA applicable et du montant de TVA à collecter,

- la date de règlement, et le taux de pénalité encouru en cas de retard de paiement.

Pensez-y, dans le cas d’échanges intracommunautaires :

- la mention des numéros d’identification de votre entreprise et de votre partenaire commercial sont obligatoires,

- dans le cas d’une vente de bien, vous devez indiquer la mention « Exonération TVA, article 262 ter I du Code général des impôts ».

Besoins de conseils et solutions pour booster votre croissance ?

SBA Compta, c’est une équipe de Business Coachs expérimentés qui vous conseillent et vous orientent sur votre gestion, votre fiscalité, vos finances.

+ un Tableau de Bord intelligent pour faciliter votre pilotage d’entreprise, via une application de gestion 100% intuitive !

Obtenez à l’instant votre devis expert comptable en ligne gratuit !

Développez votre business, on fait le reste !

Commentaires

-

Ping : Tva et cotisation sociale | Pearltrees

-

Ping : Les obligations comptables d'auto-entrepreneur

Laisser un commentaire

Bien plus qu'un expert-comptable en ligne :

un accélérateur de croissance

-

Comptabilité100 %digitale

Le Portail web et l'application mobile SBA Compta automatisent la collecte de vos pièces comptables. Ils fluidifient la transmission sécurisée de vos données comptables et financières. Vous profitez d'une comptabilité à jour au fil de l'eau et d'une actualisation permanente des outils de gestion et de pilotage de votre entreprise.

-

Business coach100 %dédié

Votre Business Coach vous accompagne au quotidien et vous conseille dans la gestion et l'optimisation de votre activité. Il est votre interlocuteur privilégié. Il connait votre métier, fait preuve d'une grande réactivité et vous apporte rapidement des réponses professionnelles d'expert(s), personnalisées et adaptées à vos besoins.

-

Espaces100 %entrepreneurs

Proches de vous, nos Espaces 100 % Entrepreneurs et notre réseau d'experts vous garantissent une réponse pluridisciplinaire à tous vos besoins de conseil : expertise comptable, audit, obligations fiscales, droit social, gestion de patrimoine, intelligence économique, marketing et communication, informatique, etc.