Optimiser durablement son Besoin en Fonds de Roulement et améliorer sa trésorerie

On vous

On vousrappelle

Filtrer

Rubriques

Le blog SBA Compta est un espace d'échange sur l'entrepreneuriat dédié à tous les chefs d'entreprise, professionnels libéraux, dirigeants d'association, porteurs de projet…

Les experts-comptables SBA Compta et leurs partenaires – conseils spécialisés en RH, intelligence économique, communication, etc. – décryptent l'actualité économique, fiscale et sociale utile à votre métier. Ils partagent leur vision des innovations sur votre marché et vous livrent leurs conseils d'experts.

Expert-comptable

Dans un contexte économique peu favorable, l’entrepreneur doit composer avec des financements bancaires de plus en plus rares et des marges commerciales qui s’effritent.

La maîtrise du cycle d’exploitation de l’entreprise, et en particulier l’optimisation de son besoin en fonds de roulement (BFR), s’avère être l’axe le plus intéressant pour augmenter ses marges de manoeuvre et libérer des ressources financières appréciables.

L’optimisation de votre BFR permet de :

- Limiter vos besoins en financement, en particulier le recours aux solutions bancaires à court terme, qui sont très coûteuses.

- Diminuer vos risques de liquidité, en particulier si vous êtes une jeune entreprise: se trouver à court de liquidité, par un mauvais chevauchement des flux d’encaissements et décaissements, peut entraîner des difficultés graves, telles que insolvabilité, cessation de paiement, dépôt de bilan… même si votre business est rentable!

- Améliorer votre rentabilité économique, pour consolider votre business model et pérenniser votre entreprise.

SBA COMPTA, cabinet de comptabilité en ligne, vous présente comment maîtriser votre situation financière et diminuer vos besoins en trésorerie en optimisant votre BFR.

I – Anticipez votre BFR avec des tableaux de bord adéquats

Afin de gérer le risque de liquidité, le plus efficace est d’avoir une visibilité sur votre solde prévisionnel, c’est-à-dire vos flux d’encaissements et de décaissements pour chaque journée/semaine à venir, en partant de la date d’aujourd’hui.

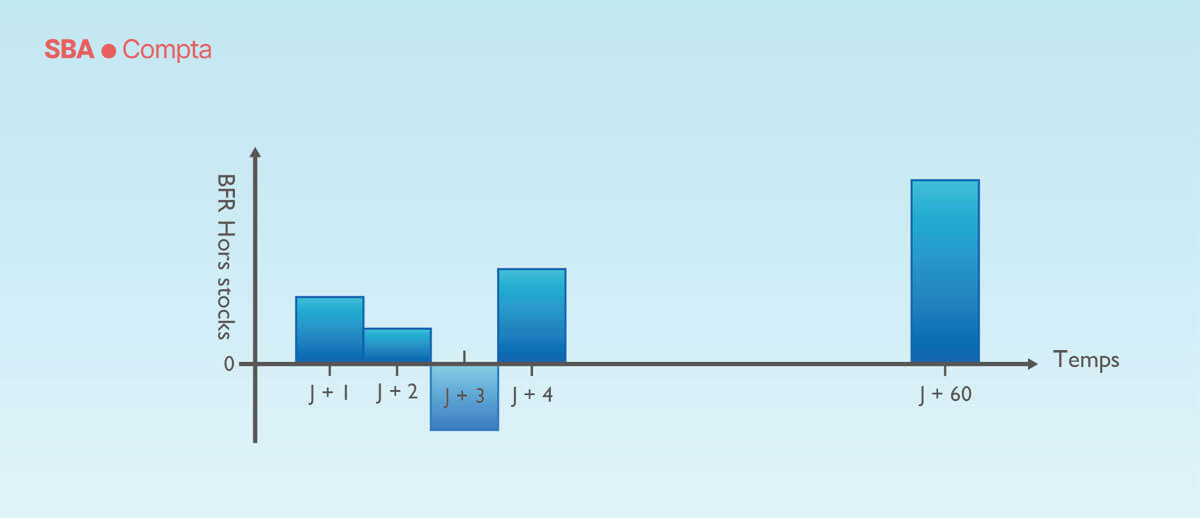

Idéalement, vous devez avoir sous les yeux, au quotidien, votre BFR (hors stocks), qu’on peut représenter de la manière suivante :

L’utilité de ce type de graphique réside dans le fait qu’il donne une visibilité sur les zones critiques (zones aux valeurs positives élevées), afin que l’entrepreneur puisse anticiper les besoins par des financements adéquats.

Il donne également une visibilité sur des fenêtres d’opportunité correspondant à des valeurs négatives élevées, où votre entreprise peut disposer d’un bon excédent de liquidité sur un intervalle de temps. Pour profiter d’un excédent de liquidité, de la même manière que pour se prémunir d’un risque important de cessation de paiement, Il faut l’avoir vu venir à l’avance.

Qu’il dispose ou non de moyens technologiques, l’entrepreneur, surtout en début d’activité, doit s’assure d’avoir la visibilité nécessaire sur tous les éléments de son Besoin en Fonds de Roulement, au jour le jour et dans un horizon opérationnel sécurisant.

II – Evaluez votre niveau de risque avec votre trésorerie prévisionnelle

L’utilité de ce type de graphique réside dans le fait qu’il donne une visibilité sur les zones critiques (zones aux valeurs positives élevées), afin que l’entrepreneur puisse anticiper les besoins par des financements adéquats.

Il donne également une visibilité sur des fenêtres d’opportunité correspondant à des valeurs négatives élevées, où votre entreprise peut disposer d’un bon excédent de liquidité sur un intervalle de temps.

Pour profiter d’un excédent de liquidité, de la même manière que pour se prémunir d’un risque important de cessation de paiement, Il faut l’avoir vu venir à l’avance.

Qu’il dispose ou non de moyens technologiques, l’entrepreneur, surtout en début d’activité, doit s’assure d’avoir la visibilité nécessaire sur tous les éléments de son Besoin en Fonds de Roulement, au jour le jour et dans un horizon opérationnel sécurisant.

II – Evaluez votre niveau de risque avec votre trésorerie prévisionnelle

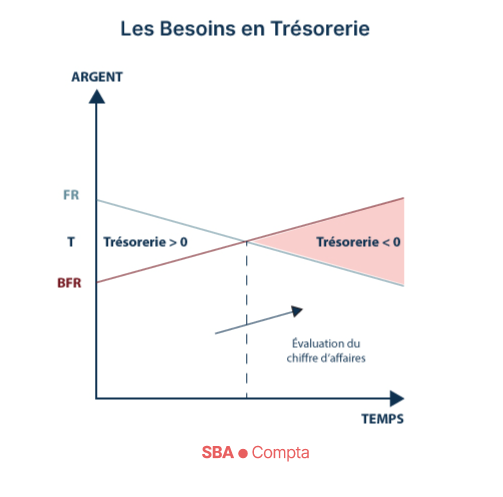

Il convient de distinguer quatre cas différents qui peuvent se produire au cours du développement de votre entreprise.

Pour une bonne anticipation de vos risques, vous devez vous appuyer sur votre trésorerie prévisionnelle pour comprendre dans quelle situation votre entreprise se situe.

En effet, en fonction de votre étape de développement, vous pouvez tendre à l’un des 4 cas représentatifs (en hors stocks) décrits ci-dessous, qu’il faut essayer d’identifier au plus tôt, d’anticiper si possible, et de traiter avec des contre-mesures adaptées :

1. Forte augmentation du BFR dans un futur proche : attention à la surchauffe!

Cela se produit surtout en cas de croissance très rapide. C’est un iceberg détecté à distance trop courte, une zone de risque de liquidité élevé, dans laquelle il faut tout faire pour arrêter la progression vers le haut de ce montant, et :

- Repousser le paiement des plus grosses factures fournisseurs,

- Chercher la cause de ce gonflement côté créances clients, agir sur le recouvrement des factures client les plus importantes,

- Dégonfler votre stock dans la mesure du possible,

- Vérifier que la trésorerie à court terme peut couvrir ce risque,

- Côté processus de gestion du BFR, chercher les faiblesses qui ont mené à cette augmentation subite, et la rectifier à l’avenir.

2. Maîtriser une augmentation du BFR dans un futur lointain

L’équilibre financier de votre entreprise est en jeu, mais vous avez le temps d’envisager calmement des solutions adaptées. L’important étant de comprendre l’origine de cette augmentation. Est-ce une absence de profit? L’excès d’autofinancement?

C’est donc un iceberg détecté à distance confortable, une zone de risque de liquidité élevé mais qu’on a le temps de traiter de la façon suivante :

- Décomposer immédiatement ce montant en créances clients et dettes fournisseurs avec analyse détaillée des sous-montants,

- Vérifier si ce montant risque d’augmenter encore plus au-delà de l’échéance concernée,

- Vérifier que la trésorerie autour des dates concernées couvre bien ce risque,

- Chercher les clients les plus susceptibles de payer en avance, les dettes fournisseurs (payées trop tôt) responsables de cette montée du BFR, et agir en conséquence pour financer cette augmentation correctement.

3. Diminution soudaine du BFR

Bravo! Vous n’avez pas de souci de trésorerie en ce moment! Une forte diminution du Besoin en Fonds de Roulement dans un futur très proche correspond à un excédent de liquidité, détecté certes un peu tard.

C’est bien sûr un signe de bonne BFR, mais côté processus de gestion, il faut chercher l’explication de la détection tardive pour, à l’avenir, se trouver dans le cas qui suit.

4. Excédent de trésorerie et baisse du BFR à long terme

Il s’agit d’un excédent de liquidité bien anticipé dans le futur. De nombreux entrepreneurs en rêvent la nuit.

Une entreprise qui génère des excédents de trésorerie grâce à une croissance maîtrisée et un bon déroulement de son activité voit son besoin en fonds de roulement diminuer à moyen et long terme.

Dans ce cas idéal, bien entendu, il faut chercher des opportunités de réinvestissement à court terme, ou comment l’exploiter pour gagner encore plus d’avantages compétitifs.

Les possibilités ne manquent pas, en voici quelques unes : comptes courants rémunérés, placements financiers, financements d’investissements, escomptes pour paiements anticipés auprès de vos fournisseurs…

III – Utilisez des Ratios pour optimiser votre BFR

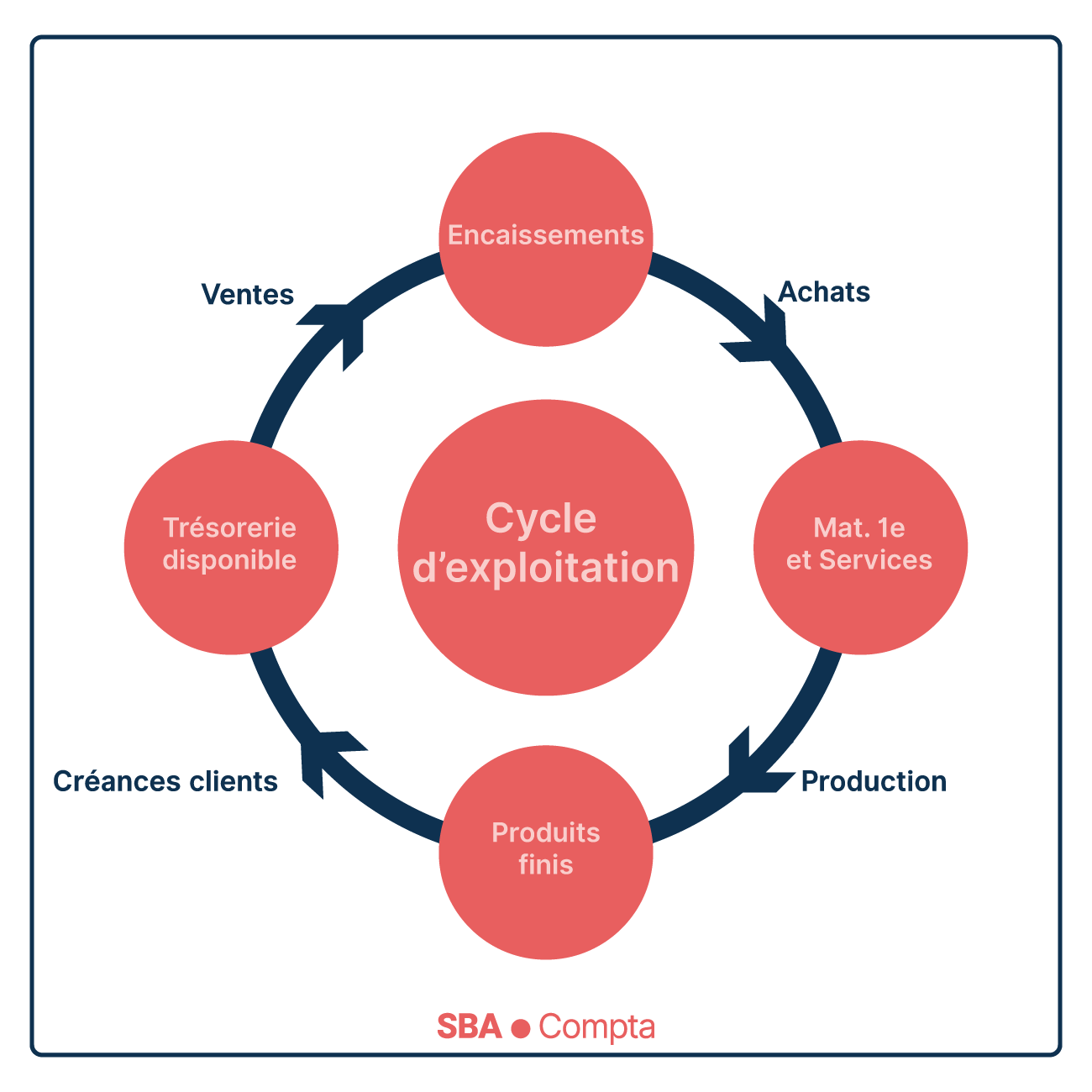

Tout d’abord, essayons de décomposer le cycle d’exploitation de l’entreprise, qui est la période au cours de laquelle l’entreprise crée de la valeur.

Ce cycle peut durer, selon les secteurs et les entreprises, de quelques jours à plusieurs mois/années.

Plus ce cycle est court, moins le capital mobilisé pour le financer est important, plus votre BFR diminue.

Pour renforcer votre visibilité sur votre BFR, il y a 3 leviers d’action principaux :

- Le délai de règlement clients,

- Le délai de paiement fournisseurs,

- Le délai de rotation de vos stocks.

A partir de ces 3 éléments, on peut calculer 3 ratios qui permettent de comprendre et analyser les mouvements de votre Besoin en Fonds de Roulement :

-

Diminuez votre BFR : Ratio de rotation du crédit client

Avec ce ratio, on détermine le délai des règlements clients.

Le ratio de rotation du crédit client exprime le nombre de jours entre une livraison au client et l’encaissement du paiement correspondant. Il dépend de votre marge de manœuvre en terme d’usage dans votre secteur, de conjoncture économique ou d’atteinte de taille critique.

-

Diminuez votre BFR : Ratio de rotation du crédit fournisseurs

Ce ratio exprime le délai de paiement de vos fournisseurs.

Le ratio de rotation du crédit fournisseurs exprime le nombre de jours entre le paiement d’un fournisseur (décaissement) et la livraison du bien ou service correspondant.

Là encore, tout dépend de votre marge de manœuvre en terme d’usage dans votre secteur, de conjoncture économique ou d’atteinte de taille critique.

En l’occurrence, une augmentation de ce ratio est une bonne nouvelle, car cela signifie que vos fournisseurs vous font davantage confiance et que les besoins de financement de votre cycle d’exploitation diminuent.

-

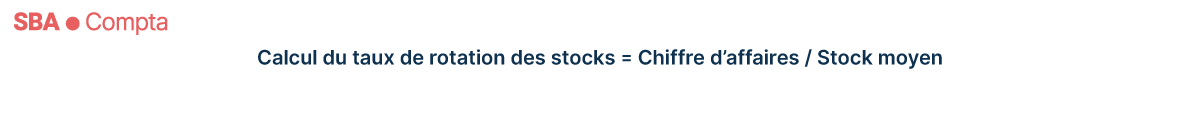

Diminuez votre BFR : Ratio de rotation des stocks

Il s’agit de déterminer le nombre de fois que votre stock est entièrement renouvelé au cours d’un exercice comptable. Evidemment, plus le chiffre est élevé, mieux c’est!

Cela signifie que :

- Vous gérez bien vos approvisionnements par rapport à vos commandes clients.

- Et surtout, vous immobilisez moins de ressources financières, donc vous minimisez votre BFR.

Commencez par estimer votre stock moyen:

Puis divisez votre Chiffre d’Affaires par votre stock moyen:

Puis divisez votre Chiffre d’Affaires par votre stock moyen:

Et pour aller plus loin, vous pouvez déterminer le nombre de jours qu’il vous faut pour renouveler votre stock, de la façon suivante :

Et pour aller plus loin, vous pouvez déterminer le nombre de jours qu’il vous faut pour renouveler votre stock, de la façon suivante :

L’utilisation de ces ratios est intéressante surtout pour comprendre la composition de votre BFR et être en mesure d’analyser son évolution dans le temps.

L’utilisation de ces ratios est intéressante surtout pour comprendre la composition de votre BFR et être en mesure d’analyser son évolution dans le temps.

IV – BFR et gestion du risque client

Une même somme de créances clients n’a pas le même profil risque quand elle provient d’un seul client important que quand elle est fractionnée sur des milliers de petits clients.

Si vous avez un client majeur, vous courrez le risque de vous inscrire dans un scénario de point unique de défaillance. En effet, la faillite de ce client pourrait signifier la faillite de votre entreprise.

L’exemple classique est celui des petits fournisseurs de pièces détachées qui travaillent pour un seul gros constructeur automobile. Autre exemple, les fournisseurs de grande distribution.

Les scénarios de point unique de défaillance sont des générateurs potentiels de deux types de faillites :

-

Risque de faillites en masse

Une dépendance 1-N entre grand distributeur et petits fournisseurs qui ne vivent que de lui, génère une faillite en masse en cas de liquidation judiciaire du gros donneur d’ordre.

-

Risque de faillites en cascade

Quand la structure de dépendance est en forme d’arborescence (inversée) à la tête de laquelle il y’a le gros donneur d’ordre, suivi par des fournisseurs de niveau I qui eux-mêmes ont des fournisseurs de niveau II, etc.

La faillite du géant entraîne la faillite des fournisseurs de niveau I, qui à son tour, entraîne la faillite des fournisseurs de niveau II.

Si vous êtes un entrepreneur en début d’activité, votre profil de distribution de créances clients, de dettes fournisseurs et de stocks doit être clair dans votre tête. Être conscient de ce profil est la première étape.

Plus généralement, des mesures de lutte contre les points uniques de dépendance doivent faire partie intégrante de votre business model, dès sa conception, et tout au long de la vie de votre entreprise.

V – Maîtrisez votre BFR pour mieux négocier

On a déjà vu que la gestion du besoin en fonds de roulement nécessite l’optimisation de 3 délais fondamentaux : le délai de paiement des fournisseurs, le délai de rotation des stocks et le délai de règlement des clients.

En fonction de ces délais, c’est votre pouvoir de négociation auprès de vos fournisseurs et auprès de vos clients qui est en jeu.

Fondamentalement, ce pouvoir provient de votre proposition de valeur aux clients. En tant qu’entrepreneur, gérant de PME ou TPE, vous reviendrez toujours à la fondation de votre business model initial : votre proposition de valeur créatrice de richesse, pour vous et pour vos clients.

Tout l’art et la science d’optimisation du Besoin en Fonds de Roulement consiste en l’utilisation de votre pouvoir de négociation pour :

- Rallonger au maximum les délais de paiement fournisseurs, dans la limite de votre réputation auprès d’eux

- Raccourcir les délais de paiement clients, à travers des conditions générales de vente avantageuses pour votre entreprise.

Nous espérons qu’à ce stade vous avez une cartographie claire de l’optimisation de votre Besoin en Fonds de Roulement.

Le BFR est un indicateur fondamental de l’analyse financière. En optimisant votre Besoin en Fonds de Roulement, vous développez votre marge de manœuvre et augmentez les chances de succès de votre projet.

Besoin de conseils et solutions pour développer votre entreprise?

SBA COMPTA est à votre écoute!

Nous accompagnons des centaines de projets d’entreprise vers le succès au meilleur tarif expert comptable en ligne !

SBA COMPTA, c’est une équipe de Business Coachs expérimentés qui vous conseillent et vous orientent sur votre gestion, votre fiscalité, vos finances.

+ un Tableau de Bord intelligent pour faciliter votre pilotage d’entreprise,

via une application de gestion 100% intuitive !

Contactez nos experts et obtenez immédiatement votre devis comptable en ligne.

Concentrez-vous sur vos ventes, SBA s’occupe du reste!

Commentaires

Laisser un commentaire

Bien plus qu'un expert-comptable en ligne :

un accélérateur de croissance

-

Comptabilité100 %digitale

Le Portail web et l'application mobile SBA Compta automatisent la collecte de vos pièces comptables. Ils fluidifient la transmission sécurisée de vos données comptables et financières. Vous profitez d'une comptabilité à jour au fil de l'eau et d'une actualisation permanente des outils de gestion et de pilotage de votre entreprise.

-

Business coach100 %dédié

Votre Business Coach vous accompagne au quotidien et vous conseille dans la gestion et l'optimisation de votre activité. Il est votre interlocuteur privilégié. Il connait votre métier, fait preuve d'une grande réactivité et vous apporte rapidement des réponses professionnelles d'expert(s), personnalisées et adaptées à vos besoins.

-

Espaces100 %entrepreneurs

Proches de vous, nos Espaces 100 % Entrepreneurs et notre réseau d'experts vous garantissent une réponse pluridisciplinaire à tous vos besoins de conseil : expertise comptable, audit, obligations fiscales, droit social, gestion de patrimoine, intelligence économique, marketing et communication, informatique, etc.

Tout d’abord BRAVO pour la qualite de vos travaux!

J’ai cependant releve un point qui me semble pas tout a fait exact. Il s’agit du Cycle d’exploitation: il conviendrait d’interchanger de place les modules « Tresorerie… » et « Achats MP… ». Cdlt

Poue etre complet, voici Messagerie cycle d’exploitation: Treso (achats) Mat. Prem.(production) Prod. Finis (vente) Encaissements (creances clients) Tresorerie !

En effet Henry, il s’agit d’une petite erreur de notre part! Merci beaucoup pour votre commentaire et suggestion! Nous allons corriger au plus vite Au plaisir de vous lire, l’équipe SBA Compta

Au plaisir de vous lire, l’équipe SBA Compta